Hiện nay, rất nhiều người làm việc và đóng thuế thu nhập cá nhân (TNCN) ở nhiều nơi. Vậy cách quyết toán thuế TNCN 2 nơi như thế nào? Để giải đáp cho thắc mắc trên, mời các bạn theo dõi bài viết dưới đây nhé.

Bạn đang đọc: Cách quyết toán thuế TNCN 2 nơi đơn giản nhất

1. Đóng thuế TNCN 2 nơi là như thế nào?

Như chúng ta đã biết, người lao động khi làm việc cho các tổ chức, doanh nghiệp và có mức thu nhập tối thiểu là 11 triệu đồng/tháng sẽ phải đóng thuế TNCN. Tuy nhiên, có những trường hợp người lao động xin làm việc cho nhiều nơi khác nhau và đều có mức thu nhập từ 11 triệu đồng trở lên. Điều đó đồng nghĩa với việc họ sẽ phải chịu 2 lần đóng thuế TNCN cho cả 2 nơi.

Như vậy, hiểu một cách đơn giản, đóng thuế TNCN 2 nơi là việc áp dụng nghĩa vụ đóng thuế cho các đối tượng người lao động đang làm việc cùng lúc ở 2 công ty khác nhau.

2. Người đóng thuế TNCN 2 nơi có thể ủy quyền hay tự quyết toán?

Căn cứ vào từng trường hợp khác nhau mà cá nhân làm việc ở 2 nơi có thể ủy quyền quyết toán cho nơi trả thu nhập hoặc là phải tự đi quyết toán. Cụ thể, trong điểm d, khoản 6 Điều 8 của Nghị định 126/2020/NĐ-CP & Công văn 636/TCT-DNNCN quy định về vấn đề này như sau:

2.1 Trường hợp 1: Người lao động có thể ủy quyền quyết toán thuế TNCN

Người lao động sẽ được phép ủy quyền quyết toán thuế TNCN cho nơi ký hợp đồng lao động có thời gian từ 3 tháng trở lên với điều kiện như sau:

- Thứ nhất, người lao động ký hợp đồng từ 3 tháng trở lên tại 1 đơn vị, thực tế vẫn đang làm việc tại nơi đó trong thời điểm quyết toán thuế.

- Thứ hai, người lao động có thu nhập vãng lai ở 1 nơi khác và trung bình các tháng trong năm không quá 10 triệu đồng, đồng thời đã được khấu trừ 10% nếu không có yêu cầu quyết toán đối với khoản thu nhập này.

2.2 Trường hợp 2: Người lao động phải tự quyết toán thuế TNCN

Ngược lại với trường hợp 1, người lao động sẽ phải tự quyết toán thuế TNCN và không được phép ủy quyền cho nơi ký hợp đồng lao động từ 3 tháng trở lên nếu:

- Người lao động có nhu cầu quyết toán cả 2 khoản thuế (thu nhập chính tại 1 doanh nghiệp và thu nhập vãng lai ở doanh nghiệp khác).

- Người lao động không còn làm việc ở nơi ký hợp đồng từ 3 tháng trở lên tại thời điểm quyết toán thuế TNCN.

- Người lao động thuộc diện quyết toán TNCN nhưng có thu nhập vãng lai chưa khấu trừ thuế (chưa đến mức khấu trừ thuế và đã đến mức khấu trừ thuế nhưng chưa khấu trừ).

3. Cách tính thuế TNCN với người làm 2 nơi

Điều 25 Khoản 1 Thông tư 111/2013/TT-BTC quy định tổ chức, cá nhân trả thu nhập phải khấu trừ số thuế phải nộp vào thu nhập của người nộp thuế trước khi thực hiện chi trả. Cụ thể như sau:

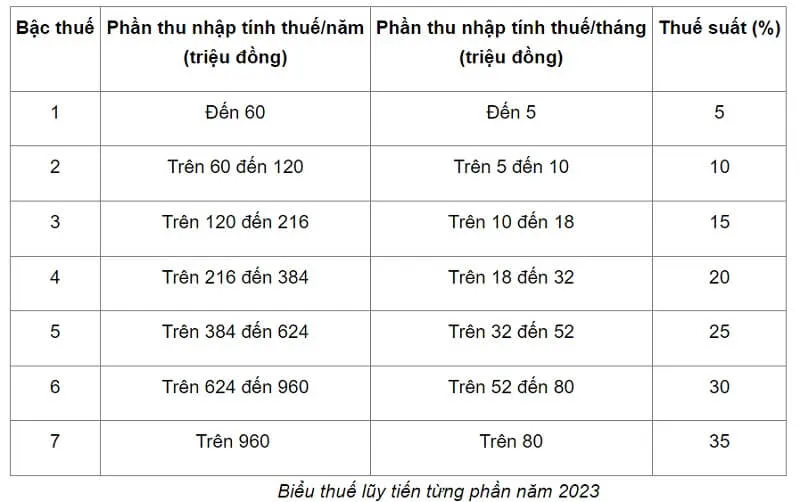

3.1 Thu nhập từ tiền lương, tiền công

Người lao động ký hợp đồng làm việc từ 3 tháng trở lên thì cá nhân, tổ chức trả thu nhập sẽ phải thực hiện khấu trừ thuế theo biểu thuế lũy tiến từng phần. Trong đó cũng bao gồm cả trường hợp người lao động ký hợp đồng trên 3 tháng ở nhiều nơi.

3.2 Khấu trừ thuế với một số trường hợp khác

Việc tính thuế TNCN với người có thu nhập 2 nơi sẽ chia thành 2 trường hợp:

- Nếu người lao động ký hợp động trên 3 tháng với cả 2 nơi thì sẽ tính thuế TNCN theo biểu thuế lũy tiến từng phần.

- Nếu người lao động ký hợp đồng trên 3 tháng với 1 trong 2 nơi và có mức thu nhập từ 2 triệu đồng/tháng trở lên thì phải khấu trừ 10%. Riêng trường hợp này, người lao động không được làm cam kết vì có thu nhập ở cả 2 nơi.

Biểu lũy tiến từng phần:

Để hiểu rõ hơn về cách quyết toán thuế thu nhập cá nhân 2 nơi, Blogvieclam.edu.vn sẽ cùng bạn xem xét các ví dụ dưới đây:

- Ví dụ 1: Anh A làm việc tại 2 công ty C và D. Tại 2 công ty này, anh A đều ký hợp đồng lao động trên 3 tháng. Như vậy, công ty C và công ty D sẽ tính thuế TNCN của anh A theo biểu thuế lũy tiến từng phần.

- Ví dụ 2: Anh A làm việc tại 2 công ty E và F. Trong đó, tại công ty E, anh A ký hợp đồng lao động trên 3 tháng. Tuy nhiên, tại công ty F, anh A chỉ làm Cộng tác viên 2 tháng. Khi đó, cách tính thuế TNCN của anh A sẽ như sau:

- Công ty E sẽ tính thuế TNCN của anh A theo biểu thuế lũy tiến từng phần.

- Công ty F sẽ Không tính thuế TNCN của anh A nếu mức lương của anh A tại công ty F 2 triệu đồng/tháng.

4. Cách tính giảm trừ gia cảnh cho người có thu nhập 2 nơi trở lên

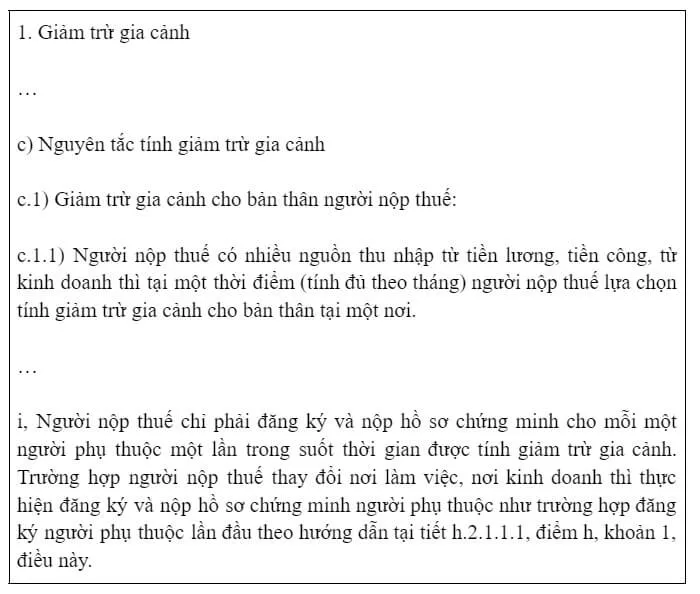

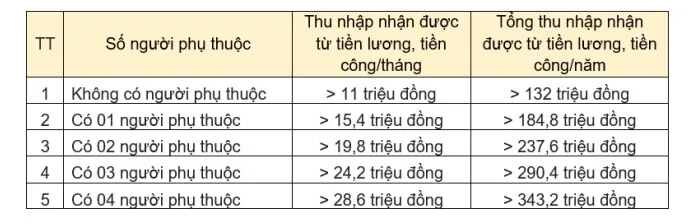

Cách tính giảm trừ gia cảnh cho bản thân và người phụ thuộc đối với trường hợp cá nhân có thu nhập 2 nơi được quy định tại khoản 1, Điều 9, Thông tư 111/2013/TT-BTC. Cụ thể như sau:

Tìm hiểu thêm: [Tham khảo] Mẫu mô tả công việc y sĩ đầy đủ nhất

Cách tính giảm trừ cho bản thân và người phụ thuộc khi tính thuế TNCN của người có thu nhập 2 nơi cũng đã được đề cập đến trong Công văn 34683/CT-TTHT ngày 26/05/2017 của Cục thuế TP Hà Nội.

“Trường hợp người nộp thuế ký hợp đồng lao động trên ba tháng ở hai nơi thì người nộp thuế được phép giảm trừ gia cảnh cho bản thân tại một cơ quan chi trả thu nhập và giảm trừ gia cảnh cho người phụ thuộc tại cơ quan chi trả thu nhập khác. Việc giảm trừ gia cảnh này không ảnh hưởng đến nghĩa vụ thuế TNCN của cá nhân nếu vẫn đảm bảo nguyên tắc theo hướng dẫn tại Điểm c, khoản 1, Điều 9 Thông tư số 111/2013/TT-BTC.”

Như vậy, chúng ta có thể rút ra kết luận rằng:

- Cá nhân có nhiều nguồn thu nhập thì chỉ được tính giảm trừ bản thân tại 1 nơi.

- Cá nhân có nhiều nguồn thu nhập có thể đăng ký giảm trừ bản thân tại 1 nơi và đăng ký giảm trừ cho người phụ thuộc tại một nơi khác.

Số tiền giảm trừ gia cảnh đối với người lao động được quy định tại Điều 1 Nghị quyết 954/2020 như sau:

Để hiểu rõ hơn cách giảm trừ gia cảnh cho người có thu nhập 2 nơi, chúng ta sẽ cùng xem xét ví dụ sau:

Ví dụ 1: Ông D ký hợp đồng lao động trên 3 tháng tại 2 công ty K và H. Lúc này, ông A có thể đăng ký giảm trừ gia cảnh như sau:

- Cách 1: Ông D đăng ký giảm trừ bản thân và người phụ thuộc (nếu có) tại công ty K. Khi đó, ông A sẽ không thể đăng ký giảm trừ bản thân và người phụ thuộc tại công ty H nữa.

- Cách 2: Ông D đăng ký giảm trừ bản thân và người phụ thuộc (nếu có) tại công ty H. Khi đó, ông D sẽ không thể đăng ký giảm trừ bản thân và người phụ thuộc tại công ty K nữa.

- Cách 3: Ông D đăng ký giảm trừ bản thân tại công ty K và đăng ký giảm trừ người phụ thuộc (nếu có) tại công ty H. Ông D sẽ không thể đăng ký giảm trừ bản thân tại công ty H và giảm trừ người phụ thuộc tại công ty K.

Mức thuế TNCN của ông D đều được tính theo biểu thuế lũy tiến từng phần tại công ty K và H.

Ví dụ 2: Ông Q ký hợp đồng lao động trên 3 tháng công ty V và dưới 3 tháng với công ty X. Khi đó, thuế TNCN và giảm trừ gia cảnh của ông Q sẽ được tính như sau:

- Công ty V tính thuế TNCN của ông Q theo biểu thuế lũy tiến từng phần. Ông Q có thể đăng ký giảm trừ bản thân và giảm trừ người phụ thuộc (nếu có) tại công ty X,

- Nếu mức lương tại công ty X của ông Q 2 triệu đồng/tháng, mức thuế TNCN ông Q phải chịu tại công ty này là 10%. Vì hợp đồng lao động có thời gian ngắn (dưới 3 tháng), nên ông Q không nên đăng ký giảm trừ gia cảnh tại công ty X.

5. Cách quyết toán thuế TNCN 2 nơi

Về cách quyết toán thuế thu nhập cá nhân cho người có thu nhập 2 nơi thì sẽ có 2 trường hợp như sau:

5.1 Ủy quyền cho tổ chức đang làm việc

Người lao động được phép ủy quyền cho tổ chức đang làm việc thực hiện thủ tục quyết toán thuế TNCN nếu không có yêu cầu quyết toán thuế đối với thu nhập vãng lai.

Chẳng hạn, ông A làm việc dài hạn tại công ty B và làm Cộng tác viên 2 tháng tại công ty C với mức thu nhập 5 triệu/tháng. Ông A đã khấu trừ thuế 10% cho khoản thu nhập này. Nếu ông A không có yêu cầu quyết toán thuế với khoản thu nhập 10 triệu đồng tại công ty C thì ông A có thể ủy quyền cho công ty B thực hiện quyết toán thuế. Lúc này, công ty B chỉ quyết toán thuế thay ông A đối với phần thu nhập do công ty B chi trả.

Người lao động ủy quyền cho tổ chức trả lương và thực hiện quyết toán thu nhập theo mẫu số 02/UQ-QTT-TNCN được ban hành cùng với Thông tư số 92/2015/TT-BTC ngày 15/6/2015 của Bộ Tài chính.

Ngoài ra, người lao động nếu tham gia đóng góp từ thiện, nhân đạo, khuyến học thì cần cung cấp bản chụp hóa đơn, chứng từ để chứng minh.

5.2 Tự quyết toán với cơ quan thuế

Trường hợp người lao động muốn quyết toán thuế ở cả 2 nơi thì có thể làm thủ tục online hoặc đến cơ quan thuế. Như trường hợp của ông A nói trên, nếu ông A có nhu cầu quyết toán thuế cho khoản thu nhập 10 triệu đồng tại công ty C, ông A cần tự quyết toán với cơ quan thuế. Hướng dẫn chi tiết về cách tự quyết toán thuế TNCN online xem tại đây.

Ngoài ra, Công văn số 3556/TCT-DNNCN ngày 17/9/2021 của Tổng cục Thuế cũng quy định:

| Cá nhân có thu nhập từ tiền lương, tiền công ký hợp đồng lao động từ 3 tháng trở lên tại một đơn vị mà có thêm thu nhập vãng lai chưa khấu trừ thuế (bao gồm trường hợp chưa đến mức khấu trừ và đã đến mức khấu trừ nhưng không khấu trừ) thì cá nhân không ủy quyền quyết toán thuế mà phải tự đi quyết toán thuế TNCN. |

Ví dụ, ông N có thu nhập từ tiền lương theo hợp đồng trên 3 tháng tại công ty P và giảm trừ bản thân tại đây. Đồng thời, ông N cũng có thu nhập vãng lai tại công ty Q vào tháng 02/2022 và đã khấu trừ thuế 10%. Cùng năm đó, ông N có thu nhập vãng lai từ công ty W với mức lương 1,5 triệu/tháng (chưa đến mức khấu trừ thuế). Như vậy, ông N thuộc diện quyết toán thuế, nhưng vì có thu nhập vãng lai chưa khấu trừ thuế, nên ông N phải tự quyết toán thuế mà không được phép ủy quyền cho công ty P.

6. Một số câu hỏi liên quan đến quyết toán thuế TNCN 2 nơi

Ngoài những vấn đề trên cũng có rất nhiều câu hỏi liên quan đến quyết toán thuế TNCN 2 nơi được đặt ra. Dưới đây là một số câu hỏi phổ biến nhất.

6.1 Mức thuế TNCN 2 nơi là bao nhiêu?

Thuế TNCN cho những người có thu nhập từ 2 nguồn trở lên sẽ được tính dựa trên số tiền thực tế mà họ kiếm được sau khi đã khấu trừ các khoản giảm trừ gia cảnh theo quy định của pháp luật.

6.2 Thời gian quyết toán thuế TNCN 2 nơi bao lâu?

Nếu một người lao động có thu nhập từ hai nơi trở lên thì họ phải quyết toán thuế TNCN trong vòng 90 ngày kể từ ngày kết thúc năm tài chính.

6.3 Quyết toán thuế TNCN 2 nơi ở đâu?

>>>>>Xem thêm: Freight forwarder là gì? Định nghĩa & vai trò của forwarder trong xuất nhập khẩu

Để có thể quyết toán thuế TNCN 2 nơi, doanh nghiệp cũng như người lao động sẽ cần lưu ý những thông tin sau:

Với doanh nghiệp

Đại diện doanh nghiệp sẽ chuẩn bị hồ sơ quyết toán thuế TNCN theo đúng hướng dẫn tại điểm c, khoản 1, Điều 16 Thông tư số 156/2013/TT-BTC và nộp hồ sơ tại Cục thuế/Chi cục thuế trực tiếp quản lý.

Với người lao động

Riêng với người lao động thì việc nộp hồ sơ quyết toán thuế sẽ tùy theo từng trường hợp như sau:

- Trường hợp 1: cá nhân có thu nhập từ tiền lương, tiền công sẽ đến Cục thuế nơi cá nhân nộp hồ sơ khai thuế trong năm để quyết toán.

- Trường hợp 2: cá nhân có thu nhập từ tiền lương, tiền công 2 nơi sẽ quyết toán thuế như sau:

- Cá nhân đã giảm trừ gia cảnh cho bản thân tại đâu thì nộp hồ sơ quyết toán thuế tại cơ quan trực tiếp quản lý đó.

- Cá nhân chưa tính giảm trừ gia cảnh cho bản thân ở bất cứ đâu thì sẽ quyết toán thuế TNCN tại Chi cục thuế nơi cư trú.

- Trường hợp 3: cá nhân không ký hợp đồng hoặc dưới 3 tháng, hợp đồng cung cấp dịch vụ có thu nhập ở nhiều nơi đã khấu trừ 10% thì quyết toán tại Chi cục thuế nơi cư trú.

- Trường hợp 4: cá nhân có thu nhập từ tiền lương, tiền công tại 2 đơn vị nhưng tại thời điểm quyết toán không làm việc tại đâu thì phải ra Chi cục thuế để quyết toán.

6.4 Người có thu nhập 2 nơi đóng BHXH như thế nào?

Nếu một cá nhân có thu nhập từ hai nguồn trở lên thì họ sẽ tham gia bảo hiểm xã hội tại đơn vị mà họ ký kết hợp đồng lao động đầu tiên.

Trên đây là tổng hợp thông tin hướng dẫn cách quyết toán thuế TNCN 2 nơi dành cho người lao động. Mong rằng bài viết sẽ hữu ích với những ai đang quan tâm đến vấn đề này.