Interest rate là thuật ngữ được sử dụng khá phổ biến trong lĩnh vực tài chính, ngân hàng hiện nay. Tuy nhiên, không phải ai cũng biết và hiểu rõ Interest rate là gì? Vậy thì trong bài viết dưới đây, Blogvieclam.edu.vn sẽ giải đáp thông tin về đến thuật ngữ này. Cùng đón đọc để có thêm kiến thức bổ ích bạn nhé.

Bạn đang đọc: Interest rate là gì? Lãi suất có ảnh hưởng như thế nào?

1. Interest rate là gì? Một số khái niệm liên quan

Trước hết, chúng ta hãy cùng tìm hiểu Interest rate là gì cũng như một số khái niệm có liên quan.

1.1 Khái niệm Interest rate

Interest rate dịch ra tiếng Việt nghĩa là lãi suất. Đây là số tiền lãi mà người vay phải trả cho việc sử dụng tiền họ đã vay từ người khác/ngân hàng trong khoảng thời gian nhất định. Đó cũng có thể là “phần thưởng” cho việc gửi tiết kiệm tại ngân hàng. Lãi suất sẽ được tính theo tỷ lệ phần trăm của số tiền gốc.

1.2 Các khái niệm liên quan đến Interest rate

Ngoài Interest rate, có một số thuật ngữ khác liên quan cũng thường xuyên được sử dụng trong tài chính, ngân hàng như:

- Base Interest rate: lãi suất cơ bản.

- Negative Interest Rate: lãi suất âm.

- Real Interest Rate: lãi suất thực.

- Equity Interest: lợi ích cổ phần.

2. Các loại Interest rate

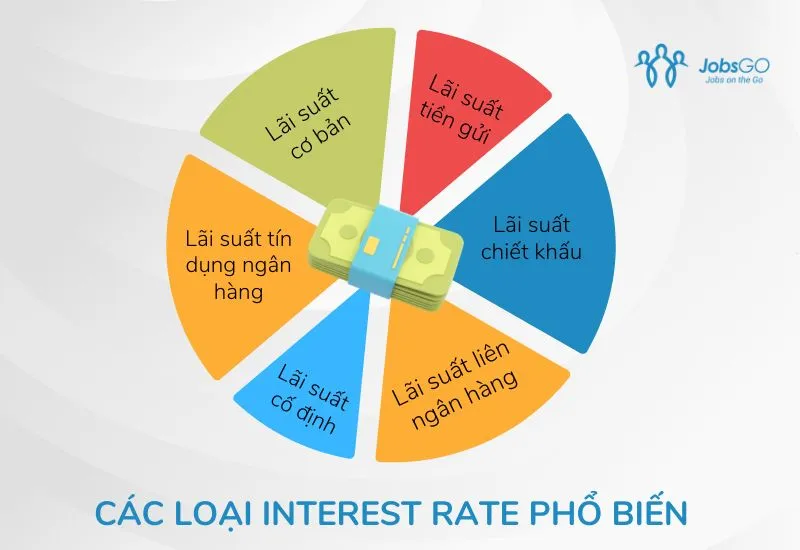

Có 6 loại Interest rate phổ biến mà các bạn nên biết đó là:

2.1 Lãi suất cơ bản

Đây là loại lãi suất mà các ngân hàng sử dụng để làm cơ sở ấn định mức lãi suất của mình. Tùy từng quốc gia mà lãi suất cơ bản sẽ khác nhau, nó có thể được ấn định bởi:

- Ngân hàng trung ương.

- Tự các ngân hàng xác định dựa theo tình hình hoạt động của đơn vị.

- Các ngân hàng căn cứ vào mức lãi suất cơ bản của những ngân hàng lớn đứng đầu rồi cộng trừ biên độ dao động theo một tỷ lệ phần trăm.

2.2 Lãi suất tín dụng ngân hàng

Lãi suất tín dụng ngân hàng chính là khoản tiền mà người đi vay phải trả cho ngân hàng/người vay. Loại này cũng có nhiều mức khác nhau, tùy thuộc vào thời hạn vay, phương thức, mục đích hay loại tiền vay,…

Với những ngân hàng thương mại, lãi suất tín dụng sẽ giúp tạo nên các khoản thu nhập, chi phí chủ yếu của ngân hàng.

2.3 Lãi suất liên ngân hàng

Đây là loại lãi suất áp dụng với các ngân hàng cho nhau vay. Nó được hình thành qua mối quan hệ cung – cầu vay vốn trên thị trường liên ngân hàng.

Lãi suất này sẽ phải chịu sự chi phối bởi lãi suất cho các ngân hàng trung gian vay của ngân hàng trung ương. Mức độ chi phối như thế nào tùy thuộc vào sự phát triển và hoạt động của thị trường, tỷ trọng sử dụng vốn vay,…

2.4 Lãi suất chiết khấu

Lãi suất chiết khấu được áp dụng khi ngân hàng cho khách hàng vay nhưng dưới hình thức chiết khấu thương phiếu hoặc là có giấy tờ khác mà chưa đến hạn thanh toán. Lãi suất này cũng tính theo tỷ lệ phần trăm trên mệnh giá của giấy tờ, tuy nhiên sẽ được khấu trừ ngay khi ngân hàng đưa tiền cho khách.

2.5 Lãi suất tiền gửi

Hiểu đơn giản, lãi suất tiền gửi là khoản ngân hàng sẽ trả cho khách hàng khi họ gửi tiền vào ngân hàng. Lãi suất này có nhiều mức khác nhau phụ thuộc vào:

- Loại tiền gửi của khách hàng (nội tệ hay ngoại tệ).

- Loại tài khoản (tiền gửi tiết kiệm hay thanh toán).

- Loại thời hạn (không kỳ hạn hay có kỳ hạn).

- Quy mô tiền gửi (lớn hay nhỏ).

2.6 Lãi suất cố định

Đây là loại lãi suất không thay đổi trong suốt thời hạn của khoản vay. Lãi suất cố định thường sẽ áp dụng trong việc thế chấp tài sản hoặc các khoản vay dài hạn. Theo đó, người cho vay sẽ hưởng khoản lãi cố định, không tăng lên hay giảm xuống.

3. Tỷ lệ Interest rate có ảnh hưởng như thế nào?

Tìm hiểu thêm: Ở nơi công sở, hãy hạn chế nói “tôi không biết”!

Interest rate có ảnh hưởng rất lớn đến cả các khoản vay và nhà đầu tư. Vậy cụ thể nó có tác động như thế nào?

3.1 Đối với khoản vay

- Nếu tỷ lệ lãi suất càng cao thì các khoản vay sẽ càng đắt bởi khoản lãi cần trả sẽ tăng cao.

- Nếu tỷ lệ lãi suất càng thấp thì các khoản vay sẽ có chi phí thấp hơn, việc trả nợ sẽ dễ dàng hơn.

- Trường hợp tỷ lệ lãi suất thấp cũng có thể làm tăng khả năng vay tiền của các doanh nghiệp/cá nhân. Điều này thúc đẩy quá trình tăng trưởng về kinh tế.

3.2 Đối với nhà đầu tư

- Nếu như tỷ lệ lãi suất càng cao thì vấn đề đầu tư vào trái phiếu hay các khoản tiết kiệm sẽ càng hấp dẫn vì lợi nhuận thu được sẽ cao hơn.

- Nếu như tỷ lệ lãi suất thấp thì càng ít người đầu tư, họ sẽ tìm kiếm những phương thức khác kiếm được nhiều lợi nhuận hơn.

- Tỷ lệ lãi suất cũng có tác động đến giá trị của một số tài sản khác như là bất động sản, cổ phiếu,… Khi lãi suất thấp, giá trị của các tài sản này sẽ tăng lên.

4. Các yếu tố tác động đến Interest rate

Hiện nay, có rất nhiều yếu tố tác động đến Interest rate như nền kinh tế, quan hệ cung – cầu tiền tệ, lạm phát,… Và để hiểu rõ hơn về những ảnh hưởng, tác động này, bạn hãy tiếp tục theo dõi nội dung dưới đây nhé.

>>>>>Xem thêm: Mô tả công việc Dược sĩ

4.1 Lạm phát

Lạm phát có lẽ là yếu tố gây ảnh hưởng lớn nhất đến giá trị của đồng tiền. Theo đó, nó sẽ tác động mạnh mẽ đến tỷ lệ lãi suất.

Khi lạm phát tăng, con người, các doanh nghiệp sẽ mất giá trị của tiền mặt, các nhà đầu tư sẽ yêu cầu tăng lãi suất cao hơn để bù đắp cho giá trị bị giảm đó. Như vậy, nếu lạm phát tăng, thường lãi suất cũng sẽ tăng lên.

Bên cạnh đó, việc tăng lạm phát làm cho giá trị thực của tiền vay giảm, mọi người sẽ ưu tiên vay hơn là gửi tiết kiệm. Điều này cũng sẽ thúc đẩy lãi suất tăng.

4.2 Cung – cầu tiền tệ

Cung – cầu tiền tệ là số tiền được sử dụng để thanh toán trên thị trường. Còn lãi suất là giá cả, chi phí phải trả cho việc sử dụng vốn. Như vậy, sự cung – cầu tiền tệ trên thị trường cũng gây ảnh hưởng không nhỏ đến tỷ lệ lãi suất. Mặc dù Chính phủ, ngân hàng trung ương có thể ấn định mức lãi suất cơ bản để đáp ứng cho các mục tiêu kinh tế, song nếu muốn duy trì sự ổn định của lãi suất thì thị trường vốn cũng cần phải được đảm bảo.

4.3 Chính sách của Nhà nước

Các chính sách tiền tệ, lãi suất của Nhà nước tác động rất nhiều đến tỷ lệ lãi suất. Nếu ngân hàng trung ương tăng lãi suất dựa vào lạm phát hoặc để giảm tiền lãi cho người dân, doanh nghiệp thì mức lãi suất ở các ngân hàng khác cũng sẽ tăng. Ngược lại, nếu ngân hàng trung ương giảm lãi suất nhằm thúc đẩy nền kinh tế, giảm thất nghiệp thì mức lãi suất của các ngân hàng cũng sẽ giảm theo.

4.4 Sự ổn định/biến động của nền kinh tế

Nếu nền kinh tế ổn định, phát triển mạnh thì cuộc sống của người dân cũng sẽ tốt hơn. Mọi người sẽ có tài sản, tiền tiết kiệm và muốn đầu tư sinh lời. Theo đó, nhu cầu cung tiền cho vay tăng dẫn đến xu hướng giảm lãi suất. Còn khi các doanh nghiệp muốn mở rộng quy mô hoạt động, phát triển hơn cần vay vốn kinh doanh thì lãi suất lại có xu hướng tăng.

Bài viết trên đây đã giúp bạn đọc hiểu rõ khái niệm “Interest rate là gì?” cùng các vấn đề xoay quanh lãi suất. Hy vọng rằng những thông tin này sẽ hữu ích, giúp các bạn lựa chọn đúng hình thức cho vay/vay tiền để có mức lãi suất phù hợp nhất nhé.